Da giorni sta girando una bozza del DDL del ministro Santanchè per la disciplina degli affitti brevi.

Il disegno di legge ha luci e ombre, i lati positivi sono il codice nazionale con la banca dati, che si spera gestita a livello centrale e non regionale, con l’obbligo anche per le OTA di inserirlo come campo obbligatorio negli annunci, e il codice ATECO per i property manager, finalmente riconosciuti a livello legislativo.

Il lato negativo è il pernottamento minimo di 2 gg, una norma che oltre a danneggiare il turista (che succede se non trova posto in altre strutture tipo hotel , b&b, ecc.) danneggia anche l’host, che deve rinunciare al target di coloro che hanno bisogno di una camera o di un appartamento per una sola notte. Un limite che riteniamo ai limiti della costituzionalità, e che crea una disparità tra una famiglia numerosa e chi ha meno di due figli, non si capisce la ratio di questa eccezione.

Speriamo che in Parlamento venga posto rimedio a questa stortura che non ha nessun senso.

Di seguito un articolo tratto da https://www.extralberghiero.it/la-bozza-del-ddl-santanche-minimum-stay-cin-multe-fino-a-10-000-euro-e-codice-ateco-le-novita-per-le-locazioni-turistiche/5665/?fbclid=IwAR0ufOIUXxIATiEINhe38sZz6_nmTrS1vg4egj_NholAOi_hQFmUjB07CAE

LA BOZZA DEL DDL SANTANCHÈ

È stata diffusa una prima bozza di quello che sarà il decreto legge Santanché per la regolamentazione degli affitti brevi: quella che si temeva potesse essere una stangata per il settore, lo è sicuramente in tema di sanzioni per chi non rispetta le regole, ma da una prima analisi, queste sono meno stringenti di quelle che ci si aspettava. Nel testo, che si compone di 7 articoli e che, ricordiamo, non è ancora definitivo (ma possiamo confermare sia autentico) è stato ripreso il lavoro fatto a suo tempo dal ministro leghista Centinaio con il codice identificativo unico nazionale e la banca dati delle strutture ricettive nell’articolo tre (i primi due definiscono le finalità e gli ambiti di intervento del decreto). Il decreto stabilisce, infatti, che tutti i codici identificativi regionali saranno sostituiti da un unico codice nazionale, il CIN che dovrà essere indicato fuori dalla proprietà immobiliare e in tutti gli annunci di affitto. Le pene per chi non rispetta questa regola sono una sanzione pecuniaria da euro 300 ad euro 3.000 e l’immediata rimozione dell’annuncio irregolare. Inoltre chiunque concede in locazione un immobile ad uso abitativo per finalità turistiche privo di CIN è punito con la sanzione pecuniaria da euro 500 ad euro 5.000. Ma qui nulla di nuovo quindi sotto il sole, anzi: i codici identificativi sono diffusi in tutte le regioni e da più parti si auspicava un intervento che facesse ordine: peraltro il provvedimento analogo voluto da Centinaio non aveva mai visto realizzato il decreto attuativo a causa del cambio di governo.

Nell’articolo quattro arriva invece la novità che il governo considera forse più rilevante: la limitazione dei soggiorni a un minimo di due notti nei centri storici delle città metropolitane e, facoltativamente, in tutte le città considerate a densità turistica alta e molto alta: si tratta circa di un migliaio di comuni dove saranno i sindaci a stabilire se si dovrà porre questo limite per le sole locazioni turistiche. La limitazione non si applica comunque ai borghi con meno di 5000 abitanti e se a soggiornare è una famiglia con 3 o più figli. La ratio di questa legge nasce dall’obiettivo più volte sbandierato dal governo di impedire lo svuotamento dei centri storici delle città e per questo sarà molto pubblicizzata. In realtà l’impatto sulle locazioni turistiche, così come sull’overtourism, è di per sè molto basso: i soggiorni di una notte sono solo il 5% del totale, quelli nei centri storici ancora di meno. Difficile poi pensare che una riduzione dei soggiorni del 5% possa ridurre l’overtourism o convincere un proprietario ad affittare a lungo termine. Tipicamente l’extralberghiero ha sempre avuto un soggiorno medio superiore al turismo alberghiero, senza contare che spesso chi causa overtourism, come escursionisti e crocieristi, di solito neanche dorme nelle destinazioni. La norma che invece si temeva maggiormente, fortemente richiesta da alcuni sindaci, è quella di una limitazione del numero massimo di giorni all’anno in cui è possibile affittare a breve termine il proprio appartamento: di questo per ora non c’è traccia. Dal nostro punto di vista, giustamente, perché sarebbe una norma lesiva della concorrenza e che rischierebbe di non passare nemmeno il controllo del Garante, ma non possiamo escludere che la discussione su questo punto non sia ancora conclusa.

L’ARTICOLO 5 DEL DDL SANTANCHÈ

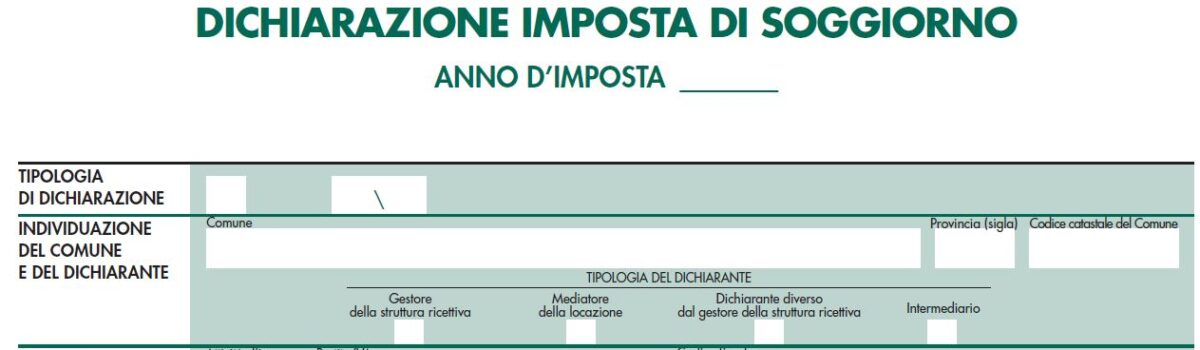

L’articolo 5, stabilisce infine, l’obbligo di registrazione al SUAP per le locazioni, pena una multa da 2000 a 10mila euro, e l’obbligo per l’ISTAT di creare, entro 30 giorni dalla pubblicazione del decreto, un codice ATECO specifico per le locazioni turistiche imprenditoriali: una misura che finalmente porrebbe fine a un vuoto normativo. Da vedere come sarà attuata e se anche codici ateco pre-esistenti dovranno passare al nuovo. Da verificare, infine, la convenienza per i forfettari di questo nuovo codice.

Su questa bozza che sta circolando tra gli addetti ai lavori ma è ancora suscettibile di modifiche abbiamo chiesto un commento a Marco Celani, presidente di AIGAB, associazione italiana dei property manager: “Il legislatore introduce, o meglio riafferma l’obbligatorietà di un codice identificativo nazionale, il CIN, che viene chiarito, può essere chiesto dal proprietario o da un gestore. Si tratta di un importante riconoscimento al ruolo dei gestori che esplicitamente possono, come già avviene in molte regioni italiane, diventare gli intestatari del CIN, sbarrando la strada ad alcune amministrazioni che oggi vietano incomprensibilmente ai gestori che agiscono in forza di un contratto con i proprietari quali loro delegati nella gestione dell’immobile. Un elemento di novità è che il DDL stabilisce che il codice identificativo nazionale sostituisce quello regionale, anche quando ne è stato assegnato uno, affermando la supremazia del diritto del ministero del turismo a centralizzare l’attività di raccolta informazioni”.

“L’art 5 – prosegue Celani – se correttamente interpretato stabilisce il riconoscimento formale del ruolo del gestore professionale, non tanto con l’obbligo di segnalazione certificata di inizio attività, già in vigore dal 1990 e assolto dai gestori professionali, ma con la richiesta all’ISTAT di fornire un codice ATECO specifico che finalmente identifichi la categoria. Questo ci appare come uno degli aspetti più importanti della normativa in quanto finalmente la categoria potrà essere misurata, riconosciuta e qualificata come un alleato delle istituzioni nella gestione di un patrimonio che produce reddito e sempre di più sarà valorizzata come un elemento portante della componente turistico ricettivo

dell’industria turismo italiana”.

In allegato il testo della bozza che sta circolando dal 23 maggio scorso:

https://www.locatur.org/sites/default/files/2023-05/DDL-locazioni-turistiche-23.05.23.pdf